住宅ローンの審査では業種や勤務先の規模は重視しない?銀行の内部事情が公開!

目次

国交省が「民間住宅ローンの実態に関する調査結果報告書」を公開!

2017年3月10日、国交省は2016年度の「民間住宅ローンの実態に関する調査結果報告書」を公表しました。

これは、国交省が民間の金融機関(都市銀行・地方銀行・信託銀行・信用金庫・信用組合・労働金庫・農協・生命保険・損害保険など)に対しアンケート調査票を送付、その実態を取りまとめたものです。

2003年度から実施しており、今回で14回目です。時系列で並べると、時代に合わせて金融機関も融資の姿勢や考え方を変えてきていることがうかがえます。

ここでは、この報告書の中で特徴的な結果を示している項目をピックアップし、現在の銀行の姿勢などをみていきましょう。

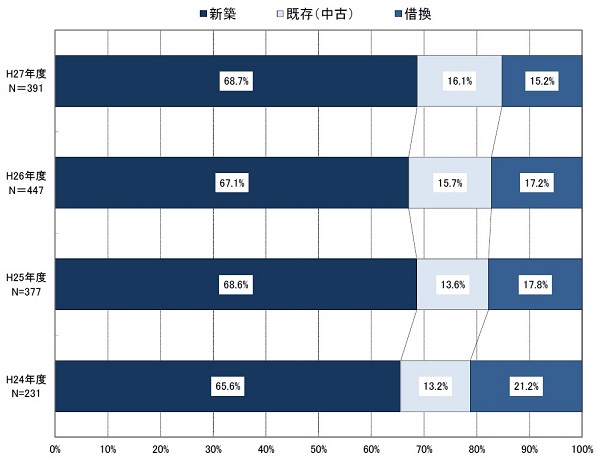

【新規貸出額の使途別実績】新築向けが多いものの、中古向けが徐々に増加

新規貸出額の使途別実績をみると、2015年度に新たに貸し出した住宅ローンの内、新築住宅向けが「68.7%」、中古(既存)住宅向けが「16.1%」、借り換え向けが「15.2%」となっています。

借り換えを除き、新築と中古だけ比べると、新築への融資額が81%(=68.7%÷(68.7%+16.1%))を占めており、依然として新築物件の融資が多いことが分かります。

新規貸出額の使途別割合(新築・中古・借換)(国交省:民間住宅ローンの実態に関する調査結果報告書)

一方で、2012年度~2016年度の推移をみると、中古向けの新規融資額の割合は「13.2%」⇒「13.6%」⇒「15.7%」⇒「16.1%」とその割合が徐々に高まっていることがうかがえます。

尚、各年度において「新築」「中古」「借換」すべての項目に回答があった機関について集計したものであり、年度ごとの回答金融機関数(N)が異なっていることにご注意ください(以下のグラフも同様です)。厳密な推移とはいえませんが、大まかな推移はわかりますね。

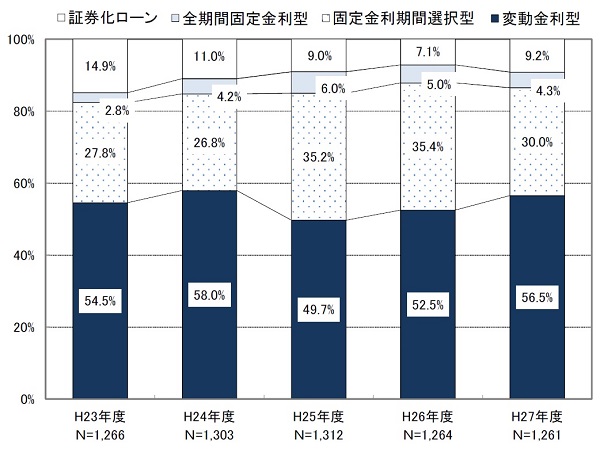

【金利タイプ別の実績】変動金利型が半数以上を占めるがフラット35も増加

新規貸出額の内、変動金利型・固定特約型(一定期間固定型)・全期間固定金利型・証券化ローン(フラット35など)の割合をみてみましょう。

最も多いのが変動金利で、2015年度の新規住宅ローンの内、融資額ベースで「56.5%」(前年度比+4ポイント)となっています。史上空前の低金利が続く中、金利が極めて低い変動金利で組むと判断している顧客が多いのですね。

【各年集計】新規貸出額における金利タイプ別割合の推移(同)

一方で、同時にフラット35などの証券化ローンも若干増加しています。

変動金利よりは金利が上がるものの、それでもとても安い金利ですので、返済まで金利を固定したいという判断も働いているものだと考えられます。

全期間固定金利型と証券化ローン(フラット35など)を合わせた割合は、2014年度「12.1%」⇒2016年度「13.5%」と+1.4ポイントとなっています。

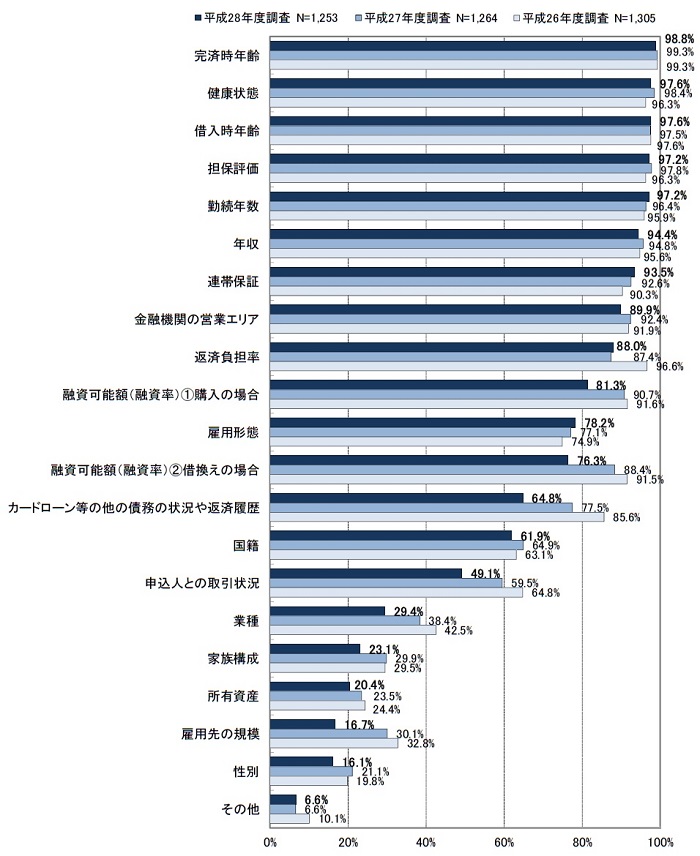

【審査の方法】「業種」「勤務先の規模」「性別」は重視しない傾向に?

気になる金融機関の審査項目について、90%以上の金融機関が検証しているのが「完済時年齢」「健康状態(団信の加入)」「借入時年齢」「担保評価」「勤続年数」「年収」「連帯保証(保証会社の利用)」となっています。

年齢や年収、物件の担保評価など、その人が返済できる能力や万が一の時の自宅の売却を考えていることはもちろん、保証会社や団体信用生命保険(団信)といった保険に加入させ、銀行としてはリスクを極力抑えようとしているのですね。

特徴的なのが、「業種」(29.4%)「雇用先の規模」(16.7%)「性別」(16.1%)が大きく減少していることです。大企業でも安泰といえなくなっており、業種によって必ずしも収入の安定性を判断できず、女性の社会進出が進んだことなどを反映しているのかもしれません。

融資を行う際に考慮する項目(同)

一方で、勤続年数(97.2%)や雇用形態(78.2%)は引き続き高い審査割合を示しています。勤続年数は「1年以上」を基準とする金融機関が最も多く、次いで「3年以上」となっています。雇用形態では「派遣会社または契約社員は対象外」とする機関が一定数存在します。

転職や起業など働き方の変化、終身雇用制の崩壊などの社会背景の変遷があるとはいえ、一定期間の勤務実績と安定的な雇用形態を銀行側は求めている実態が浮き彫りになっています。

ちなみに、「国籍」が審査項目にあがるのは、銀行として「海外に逃げられたら回収しづらくなる」と思うためです。そのため、日本国籍を保有、永住許可を取得、日本国籍の配偶者など日本とゆかりのある顧客が融資されやすい傾向にあります。

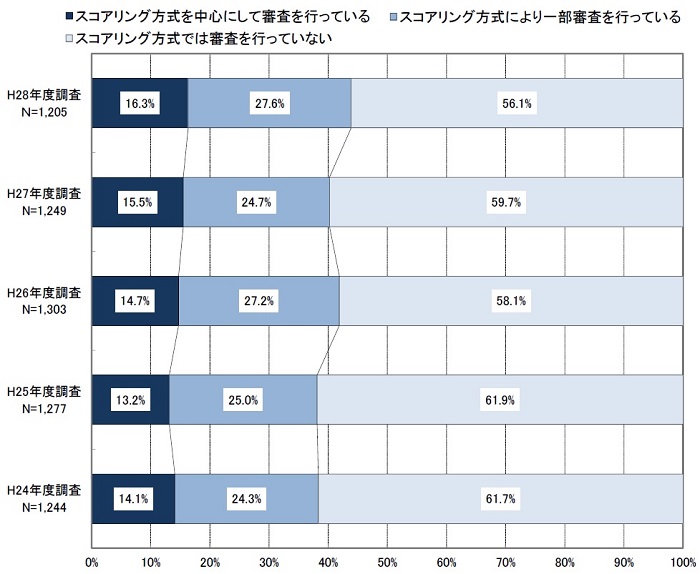

審査基準を点数化して融資可否を判断する「スコアリング方式」が今後増えていく?

審査項目とともに、どのように融資可否を判断しているのかも気になるところです。

ローン申込者の審査項目ごとに点数をつけ、その合計点によって融資を行うか判断する「スコアリング方式」を中心に行っているのは「16.3%」にとどまり、一部スコアリング方式を利用しているのは「27.6%」です。

つまり、多くの金融機関(56.1%)は人による総合的な判断を基に、審査可否を出しているということですね。

スコアリング方式で審査を行っているか否か(同)

しかしながら、時系列でみればスコアリング方式を利用する銀行は年々増加傾向にあり、AI(人口知能)の発達などによって今後は自動化され審査スピードがあがったり、これまでと違った審査結果が出るようになるかもしれません。

尚、スコアリング方式は、主にカードローンなどの現場で使われることが多いものです。住宅ローンのような多額の融資には、現状では慎重に人の判断を介入させているということです。

裏を返せば、スコアリング方式で審査すれば(定量面では)問題がある申込者であっても、定性面を丁寧に説明し銀行の「人」を納得させることができれば審査を覆せる余地が残っているともいえます。

アパートローンは相続税対策などで増加傾向。特に地銀は積極的に営業

アパートローンについてもみていきましょう。

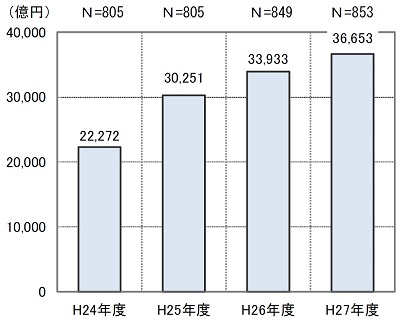

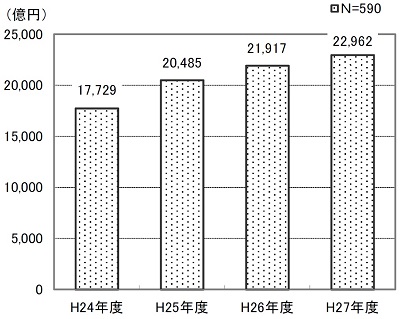

2015年度のアパートローン貸出額は3兆6,653億円(前年度比+8.0%)と、ここ4年間の間は右肩上がりで増加し続けています。経年集計(4年連続で回答のあった金融機関の情報を集計)でも、2兆2,962億円(前年度比+4.8%)となり、傾向は同様です。

【各年集計】新規アパートローン額の推移

※各年度に回答があった全ての機関の集計

【経年集計】新規アパートローン額の推移

※全ての年度に回答があった機関の集計

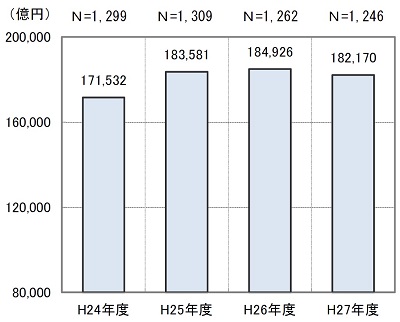

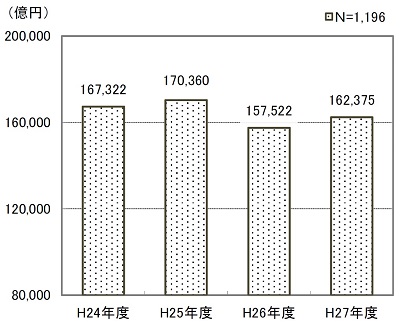

住宅ローンの新規貸出額と比較するとその傾向の違いは一目瞭然です。住宅ローンの新規貸出額は、概ね横ばい~若干減少程度で推移していることが分かります。

【各年集計】新規住宅ローン額の推移

※各年度に回答があった全ての機関の集計

【経年集計】新規住宅ローン額の推移

※全ての年度に回答があった機関の集計

アパートローンは、相続税の課税強化などを受け増加していますが、金融庁による指導などを受け、足元ではこれまでよりは融資を渋る金融機関が増えている模様です。

今後、融資額の調整局面に入ると予想され、一旦頭打ちまたは減少の方向に向かうでしょう。

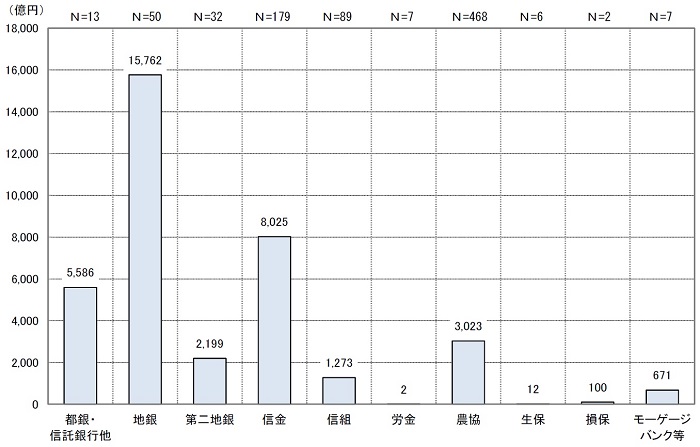

都市銀行より地銀がアパート融資に積極的。リスクを取って収益源を確保

さらに、金融機関ごとにアパートローンの新規貸出額を比較すると、総額比較では以下のグラフの通り圧倒的に地銀が多くなっています。

金融機関の数(N)で割れば、都銀・信託銀行他が「430億円/機関」(=5,586億円÷13機関)、地銀が「315億円」(=15,762億円÷50機関)となり、都銀の方が額としては多い傾向にあります。

【業態別】2015年度賃貸住宅向け新規アパートローン額(同)

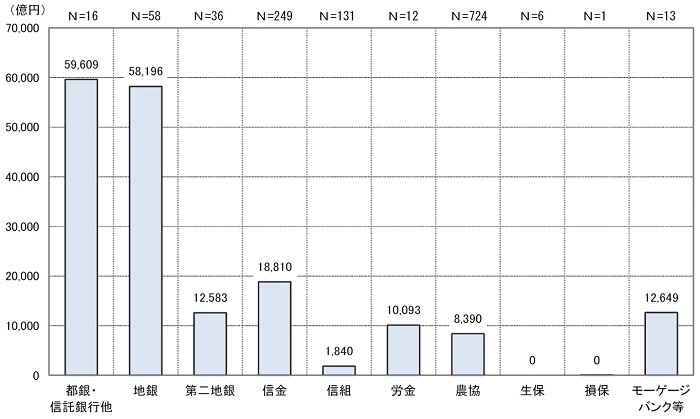

しかし、これも住宅ローンの新規貸出額と比べると以下のように総額で言えば同程度、機関ごとに割ればそれぞれ都銀・信託銀行他が「3,726億円」・地銀「1,003億円」と明らかな開きがあることが分かります。

つまり、住宅ローンでは機関ベースでみて明らかな開きがあるのに対して、アパートローンは都市銀行に匹敵する額を融資しており、総額(地銀50行の合計)でみれば都市銀行を圧倒的に凌ぐ融資をしています。

【業態別】2015年度賃貸住宅向け新規住宅ローン額(同)

住宅ローンは大手のメガバンクの牙城ともいえ、低金利の過当競争を凌いでいく体力が求められます。

そこで、地銀としてはリスクを取って投資家への融資を行うことで、収益を確保しているのですね。また、地銀は中小企業の経営者などとの付き合いも多く、そのつながりで不動産投資への融資の話を持ち掛けられることも少なくないでしょう。

金融機関ごとに融資先の得手不得手があり、得意な分野も異なります。都市銀行で審査落ちしても、収益物件であれば積極的に融資する地銀もあります。あなたがおカネを借りる目的に合った金融機関で相談してみましょう!

【P.S.】失敗しない家の買い方を2時間でマスター!【大好評セミナー】

現在「家の買い方セミナー」(無料)を開催中です。

多くの方から高い評価を得ているこのセミナー。まだ家を買うかどうか決まっていない方から、既に取引を進めている方までぜひお気軽にご参加ください!

※【実績】最高評価“来て良かった!”が98%超!