目次

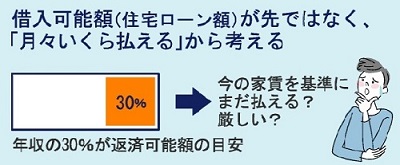

住宅ローンの借入額は「月々いくら払えるか」から算出する

具体的に物件探しを行う前に、まずは資金について理解しておくことが必要です。

住宅ローンをいくら借りられるかは、あなたご自身の属性(年収や勤務先、年齢など)によっても左右されます。具体的な審査方法よりもご理解いただきたいのは、「借入可能な額」と「返済可能な額」は異なるということです。

| 可能額 | 説明 |

|---|---|

| 借入可能額 | 金融機関(銀行)が最大貸すことのできるローン限度額 |

| 返済可能額 | 毎月の収入の中で住宅ローンの返済に充てることのできる限度額 |

つまり、「私は住宅ローンで3,000万円借りられる(借入可能額)から3,000万円の物件を探そう」ではなく、「私の生活を乱さない返済額は2,000万円までだから、2,000万円を目安に物件を購入しよう」という考え方が安全ということです。

また、借入可能額が同じ人であっても、お子さまの人数や生活スタイルも人それぞれです。つまり返済可能額は異なります。大切なのはあなたの返済可能額を知ることなのです。

返済可能額は「返済比率」を元に算出。目安は「20~30%」

あなたの普段の生活に大きな支障をきたすことのないよう「月々いくらなら住宅ローン返済にまわせるか」を考えましょう。

ここで登場するのが「返済比率」です。返済比率とは、月々の収入の内いくらがローン返済にあてられているか、その割合をいいます。

| 返済比率 | 一言まとめ | 返済状況(一般論) |

|---|---|---|

| ~10% | 余裕返済 | 繰り上げ返済も考えた方が金利支払が抑えられてお得! |

| 10~20% | ゆとり返済 | そのままの生活で問題なく返済! |

| 20~30% | 平均的返済 | 生活を少し見直し、節約分を住宅ローン返済に回すとスムース! |

| 30~35% | 生活見直し推奨 | 生活を大幅に見直し、住宅ローン返済の余力を生み出す必要あり |

| 35%~ | 中止推奨 | 生活が圧迫され、最悪の場合、ローン返済できなくなる恐れあり |

例えば、月々の収入が30万円でローン返済額が9万円の場合、返済比率は30%(=9/30)になります。この返済比率は月々の返済が生活に支障をきたしていないかを測る目安として参考となるものです。

あくまでも一般的なものであり、人それぞれの生活スタイルによって変わりますが、まずはこの返済比率で検討してみましょう。

生活見直しの絶好のチャンス。ファイナンシャルプラン作成を!

住宅ローンは人生の中で長い付き合いになりますので充分な検討が必要です。

住宅ローン返済までには、お仕事の転職や退職、子どもの成長、自動車の買い替え、住替えなどさまざまなライフイベントが起こるでしょう。その時にも住宅ローンの月々の返済が止まることはありません。

住宅ローンを余裕をもって返済できるよう、今後の将来を見据え、今の生活を見直す絶好の機会でもあります。できればファイナンシャルプランを作成して、現実的な数字をみながら長期計画を立てることで家計状況を大きく改善できる可能性があります。

住宅ローンを余裕をもって返済できるよう、今後の将来を見据え、今の生活を見直す絶好の機会でもあります。できればファイナンシャルプランを作成して、現実的な数字をみながら長期計画を立てることで家計状況を大きく改善できる可能性があります。

ミトミでは、ファイナンシャルプランナーを交えた詳細な資金計画のお手伝いサービスも行っておりますので、なんなりとおっしゃってください。

マイホーム購入の諸費用は「購入価格×6~8%」が目安

購入には、一般的に「住宅価格」+「購入価格×6~8%の諸経費」が必要です。後者の物件価格以外の必要資金を「諸費用」といいます。

具体的には、以下の費用がかかります。尚、新築の場合には仲介手数料が発生しませんので、諸費用は「物件価格×3~5%」程度とお考えください。

| 項目(支払先) | 費用 |

|---|---|

| 中古住宅の購入 (不動産仲介会社) |

|

| 住宅ローン (金融機関) |

|

| 税金など |

諸費用はマイホームや住宅ローンなどの属性などによって変わる

諸費用は、購入物件の場所や面積、価格(築年数)、住宅ローンや保険の種類などによっても変わってきます。

また、引っ越し代や、家具や家電の購入費なども発生します。家具や家電は今使っているものをそのまま使うつもりでも、新居のスペースに合わせて買い替えや買い足しが必要になる場合も少なくありません。

諸費用は原則、住宅ローンと切り離して現金で用意する

物件価格とは別にかかる諸費用は、基本的に住宅ローンで借入できず、現金で準備するのが一般的であることを覚えておきましょう。

諸費用を含めた住宅価格以上のローン(オーバーローン)を組むこともできますが、ローン審査が厳しくなります。なによりギリギリで物件を購入することは、マイホームを購入の生活を住宅ローン返済が圧迫する恐れがあります。

諸費用を含めた住宅価格以上のローン(オーバーローン)を組むこともできますが、ローン審査が厳しくなります。なによりギリギリで物件を購入することは、マイホームを購入の生活を住宅ローン返済が圧迫する恐れがあります。

原則として、諸費用は別に用意するように心がけましょう。

住宅ローン審査では「計画性」を重視される

住宅資金を貸し出す銀行とは30年超もの長い付き合いになりますので、銀行としても当然「計画性」をみます。

全額ローンで購入しようとするお客さまに対して、「衝動的に家を買おうとする人かもしれず、危ういな…」と捉えかねられません。厳しいようですが、これが銀行の見方であり、お金を貸し出す銀行も必死なのです。

審査の中で勤続年数などをローン審査基準の一つとしているのも、こういった意味合いがあります。

審査の中で勤続年数などをローン審査基準の一つとしているのも、こういった意味合いがあります。

特に諸費用含め借りるオーバーローンは、今の生活水準が維持されないと将来返済に困窮する可能性が大きく、注意深く検討する必要があります。

物件を本格的に探す前に住宅ローンの「事前審査」をするメリット

一般的に住宅ローン審査には事前審査といってローンが通るかどうかの目安を測る「仮審査」と、本格的にローンを審査し金融機関がおカネを出すかどうか正式な結論を出す「本審査」の2つにわかれます。

つまり、事前審査とは「ローン本審査の前に行う目安の審査」のことです。

物件を詳しく探し始める前に、返済可能額やある程度求める物件の概要が分かった時点で、なるべく早く事前審査を行うことで大きく2つのメリットがあります。

なぜなら、あなたが「いいな!」と思った物件は、他の買主候補者も同じ感想を持つことが多いため、少しでも優良な買主であることを売主に印象付けることが住宅購入には有利に働くためです。物件は一つ、買主候補者は複数、要は競争なのです。

もう一つは、あなた自身の属性が銀行にどのように評価され、融資総額や優遇金利がどの程度なのかを、より精度を高めて知ることができることがあげられます。

【メリット1】売主はローン特約を嫌い、マイホーム購入の確度が高い買主を優先

物件を購入するには、まず売主に対して「買付申込書」という「私はこの物件を買いたいです」という意思表示を行います。それを経て、売主側と条件交渉がまとまれば実際に契約するのです。

そして契約時には「ローン特約」といって、「買主が契約後に住宅ローン審査が無事通過すれば、決済してください(おカネを受け渡して物件を引き渡してください)。ローンが通らなければ契約を白紙撤回します」という特約をつけます。

売主側に立てば契約しても実際にローンが通るかどうかまったくわからない買主は時間の無駄で、売却機会を損失し、また新たな買主をみつけなければなりません。本音を言えば、事前審査を行っていない買主をできれば避けたいのです。

そのため「事前審査に通っており、本審査も通る可能性が高いです」と売主側に説明すれば、売主もあなたと契約したいと思うでしょう。売主側の不動産屋(元付仲介業者)も積極的に売主にアピールしてくれます。

つまり、複数のお客さまからの購入申込みが入った場合、事前審査を済ませている方を優先したいというインセンティブが働くのです。

【メリット2】借入可能額や適用金利が判明、現実的な物件探し・資金計画が可能に

「このような物件がいいな」という漠然としたイメージが創られたら、そのような物件を一つピックアップして銀行に事前審査を申し込みましょう。

そうすると「金利〇%で満額融資可能だと思われます」「この物件は5,000万円ですが、4,000万円までなら金利□%で融資可能だと思われます」などの答えが返ってくるでしょう。

つまり、事前審査の回答によって、自分が本当にどれくらい借りられるのか、借入可能額の目安がつきます。

返済可能額が5,000万円だとしても、借入可能額が4,000万円であれば4,000万円を目安に物件を探さなければ時間の無駄になってしまいます。

あなたの属性に照らし合わせた優遇金利(適用金利)の目安もわかり、また物件購入価格を下げる場合にはその分、家計負担が減りますのでより現実に即した資金計画が可能となります。マイホームを購入した後の生活イメージがとても具体化できます。

早期に事前審査を行うことで、現実的な物件探しや資金計画の見直しに役立つのですね。

予算の決め方・ローン諸費用・事前審査のまとめ

住宅ローンは、銀行がいくらまで貸してくれるかを基準に決めるのではなく、実際の収入からいくら返済に回せるか、実態の生活に即して予算を決めなければなりません。

また、基本的に住宅ローンは住宅価格(物件価格)に対して融資するもので、物件価格とは別に発生する諸費用(目安:物件価格の6~8%)は自分で用意する必要があります。

さらに、物件を最終的に決定してからローン審査をするのではなく、できるだけ早く事前審査を行っておけば売主とのスムースな交渉や、現実的な物件探し・資金計画にも有効です。

次は、不動産探しの前に不動産屋探しを行う際の気を付けるべきポイントをみていきましょう。

【P.S.】「この家、買っていいのかな?」…迷わずご相談ください!

マイホーム購入をお考えでしたら、ぜひ個別相談(無料)をご利用ください。 多くの方から高い評価を得ている個別相談。まだ家を買うかどうか決まっていない方から、既に取引を進めている方までぜひお気軽にご利用ください!※【実績】最高評価“来て良かった!”が96%超!